Rabobank Ledencertificaten: “Ik lijd, jij lijdt, wij leden”

In 2000 zijn de Rabo ledencertificaten in het leven geroepen om leden van de Rabo te laten participeren in het eigen vermogen van de Rabo. Voor de Rabo was het een uitstekende en vooral goedkope wijze om als niet beursgenoteerde onderneming kapitaal aan te trekken. Tot 2012 vond er betrekkelijk weinig handel plaats, maar in de loop van 2012 groeide plotseling het aanbod sterk, terwijl de vraag hiermee geen gelijke tred hield. Volgens de Rabobank was de negatieve berichtgeving in verschillende media hiervan de oorzaak. Wij denken dat een eerder gebrek aan eerlijke en volledige berichtgeving vanuit de Rabobank (met name over de risico’s van deze belegging: achtergestelde perpetuele lening, gebrekkige verhandelbaarheid, geen cumulatieve rentebetalingen, vergoedingen ter discretie van Raad van Bestuur, etc.) de oorzaak was.

Uiteindelijk (na bijna een jaar onrust) besluit de Rabobank de houders van de Ledencertificaten een brief te schrijven dat het verstandig was om niet meer dan 20% van het beschikbare vermogen in dit product te beleggen, omdat het risicokapitaal is en geen product met een vaste gegarandeerde rente. Wij zijn van mening dat 20% van uw totale vermogen beleggen in Rabo Ledencertificaten buitenproportioneel is en onverantwoorde risico’s oplevert. Met deze brief probeert de Rabobank potentiële zorgplichtclaims af te wenden, raakt daarmee het klantbelang uit het oog en getuigt van weinig beleggingskennis. Bovendien erkent de Rabobank met deze brief dat zij onvoldoende toezicht heeft gehouden op het moment dat hun leden de certificaten aanschaften (heeft de Rabobank ooit wel eens op alternatieven gewezen?) en voldoet de bank met het advies in deze brief niet aan het ken-uw-client-beginsel. Dit beginsel houdt in dat je pas adviseert wanneer je inzage hebt in de doelstelling, behoeften, financiële verhoudingen en risicohouding van je klant.

Het ondersteunen van de koers door het overschot aan aangeboden stukken zelf op te kopen, wat overigens wel ten koste ging van het eigen vermogen, kwam ook te vervallen.

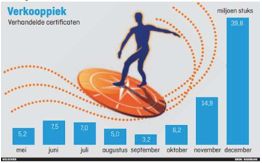

Als klap op de vuurpijl maakte het Libor-schandaal veel beleggers in de Ledencertificaten onzeker (en boos), waardoor de verkoopgolf toenam. Om de verhandelbaarheid van de ledencertificaten te vergroten en om de Rabo te ontslaan van de morele verplichting om stukken in te kopen, krijgen de stukken nu vanaf 27 januari 2014 een beursnotering. De huidige interne markt wordt zodoende opengesteld voor institutionele partijen en particuliere beleggers die niet bij de Rabo bankieren, want de Rabo Ledencertificaten waren voorheen alleen beschikbaar voor klanten en medewerkers van de Rabobank; toch? Welnee: vlak voor de beursgang koopt een anonieme superbelegger voor

1 miljard Rabo Ledencertificaten.

Naar verluidt gaat het om ’s-werelds grootste onafhankelijke vermogensbeheerder BlackRock, waarvan de Rabobank al enige tijd beleggingen in fondsen verkoopt. Deze partij, die niet voldoet aan de oude voorwaarden, mag gewoon meestemmen over de nieuwe voorwaarden. Was de Rabobank werkelijk zo bang dat de houders van Ledencertificaten tegen de beursgang zouden stemmen?

De Rabobank neemt het wederom niet zo nauw met duidelijke, open, eerlijke en transparante informatie.

Het is evident dat de “de bank die het anders doet” van haar voetstuk is gevallen. De Rabobank reageert met het aanstellen van een reputatiemanager. “Door de zeer kritische houding van de samenleving naar de financiële sector is het belang van reputatiemanagement sterk toegenomen”, aldus bestuursvoorzitter Rinus Minderhoud.

De oplossing komt dus (wederom) niet van binnenuit, maar wordt min of meer afgedwongen. Helaas.